3-НДФЛ c гарантией

Мы проверяем все документы и оцениваем риски на этапе консультации.

Подробная бесплатная консультация

Бесплатно консультируем до получения налогового вычета, даже при заказе только заполнения декларации

Отправим в налоговую онлайн

Подача через личный кабинет nalog.ru без Вашего визита в налоговую

Наши клиенты всегда получают вычет

Проверяем все документы и оцениваем риски на этапе консультации. Если есть сомнения в возможности получения вычета, мы не беремся за декларацию

100% гарантия возврата денег

При желании возможно заключение договора. Если Вам откажут в вычете, мы вернем деньги за работу

Опыт работы 18 лет

Работаем с 2007 года, заполнили 10 000+ деклараций для 4 000+ клиентов.

Сколько стоит?

Налоговый вычет при покупке жилья

Стоимость заполнения декларации 3-НДФЛ за 1 год

2500₽

Налоговый вычет с лечения или обучения

Стоимость заполнения декларации 3-НДФЛ за 1 год

1000₽

Налоговый вычет при продаже имущества

Стоимость заполнения декларации при продаже квартиры, машины и проч.

2500₽

Подача декларации on-line

Подача через личный кабинет nalog.ru без Вашего визита в налоговую

500₽

Подача декларации в налоговую по почте

Подача декларации через Почту РФ без Вашего визита в налоговую

1000₽

Полное сопровождение с подачей декларации

Налоговый вычет «под ключ» без Вашего визита в налоговую

10000₽

Часто задаваемые вопросы

Разберётесь что такое налоговый вычет и что вы можете получить из бюджета. На вопросы отвечает налоговый консультант Давыдова Екатерина.

Кто может получить налоговый возврат при покупке квартиры?

Налоговый вычет при покупке жилья может получить любой налогоплательщик, уплачивающий подоходный налог по ставке 13%.

С 2012 года пенсионеры могут произвести возврат налога при покупке квартиры за 3 последние года с момента приобретения жилья. При этом должно соблюдаться условие, что в эти годы они уплачивали налог 13%.

Право на налоговый вычет не имеет срока давности, но доходы, по которым производится возврат подоходного налога за квартиру, учитываются только за 3 последние года.

Как рассчитать налоговый вычет при покупке квартиры?

Вначале необходимо понять, на какую сумму можно рассчитывать. Это можно вычислить, исходя из затрат на приобретение жилья. Например, квартира куплена после 2008 года за 4 000 000 руб. в ипотеку, за это время было уплачено 700 000 руб. процентов по ипотеке, значит, можно получить (2 000 000 + 700 000)*13%=351 000 руб.

Теперь необходимо понять, с какой скоростью можно произвести возврат налога при покупке квартиры. Это зависит от белой заработной платы или других доходов, облагаемых по ставке 13%. Например, Вы можете получить вычет за 3 последние года, и белая зарплата за все эти годы на всех местах работы в сумме составила 1 800 000 руб. То есть Вы вернете 1 800 000*13%=234 000 руб. из 351 000 руб., которые Вам положены. Это значит, что оставшуюся сумму придется получать в последующие годы до тех пор, пока не вернете все, что вам положено.

Если зарплата была больше, например 3 000 000 руб. за год, тогда можно обойтись одной декларацией и получить всю положенную сумму налогового вычета единовременно.

Какие документы нужны для заполнения 3-НДФЛ?

- Паспортные данные, включая место прописки.

- Справки о зарплате по форме 2-НДФЛ.

- Договор, подтверждающий приобретение товара или услуги.

- Платежные документы, подтверждающие оплату по договору.

- Другие документы в зависимости от вида вычета.

Кому положен вычет на лечение?

Вычет предоставляется физическим лицам — плательщикам подоходного налога (13%) на свое лечение, на лечение супруга, своих родителей и своих детей в возрасте до 18 лет. Лечение должно производиться в лечебных учреждениях, имеющих соответствующие лицензии на осуществление медицинской деятельности. Кроме этого, вычет предоставляется на приобретение медикаментов, которые входят в соответствующий перечень лекарственных средств. Медикаменты должны быть приобретены по рецептам определенной формы №107/у.

Кому положен вычет за обучение?

Вычет предоставляется физическим лицам — плательщикам подоходного налога (13%), оплатившим свое обучение или очное обучение детей. Вычет за обучение предоставляется за 3 последних года.

Как заказать заполнение декларации?

Свяжитесь с нами по телефону 8 (495) 648-68-11 или электронной почте info@finco.su

Присоединяйтесь к 4300+ клиентам Финко

Компетентная консультация по вопросам налоговых вычетов, включая сложные и запутанные. За один звонок получите ответы на все свои вопросы, оценим ваши риски и возможности при получении налоговых вычетов и заполнении декларации 3-НДФЛ, определите, что нужно делать дальше.

10000+

3-НДФЛ сдано

4000+

Довольных клиентов

Бесплатная консультация

Бесплатная консультация по телефону без выходных с 10:00 до 20:00. Я рада помочь вам c налоговыми вычетами, заполнением деклараций 3-НДФЛ и с получением патентов. Позвоните мне или оставьте заявку и я отвечу на ваши вопросы.

Давыдова Екатерина

Налоговый консультант

Задать вопрос

На вопросы отвечает налоговый консультант Давыдова Екатерина

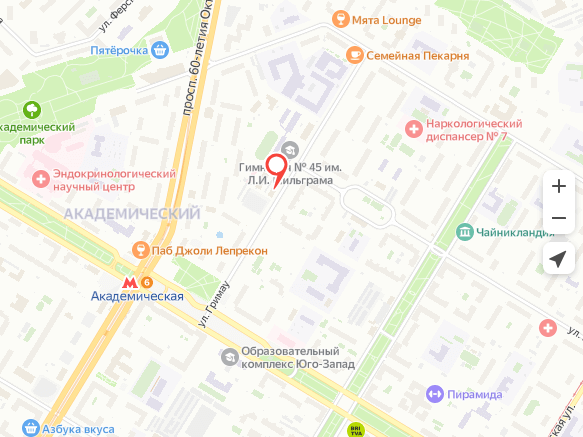

Контакты

г. Москва, ул. Гримау, д. 10

info@finco.su

Пеший маршрут от станции метро